26 мая 2022 года Центробанк снизил ключевую ставку с 14 до 11%, однако это не поможет вернуть объем ипотеки на докризисный уровень — переплаты по кредитам все еще слишком существенны. Таким мнением со «Стройгазетой» поделился директор компании «Жилфонд» Александр Чернокульский.

Как отметил эксперт, весной этого года люди чаще выбирали аренду квартир вместо покупки жилья в ипотеку из-за высоких ставок и, как следствие, существенного увеличения ежемесячных платежей и переплат по кредиту. До кризиса был период, когда взносы по жилищному кредиту стали ниже арендной платы по аналогичным объектам, к такой ситуации привело снижение в 2020 году средней ипотечной ставки с 9,9% до 7,8%. Весной 2022 года рынок ипотечного кредитования фактически обрушился, когда ключевая ставка взлетела до 22%. Сейчас ставка постепенно снижается, но к прежним показателям пока не вернулась, ипотечные кредиты все еще остаются ощутимо дороже тех, что были доступны в 2020 году.

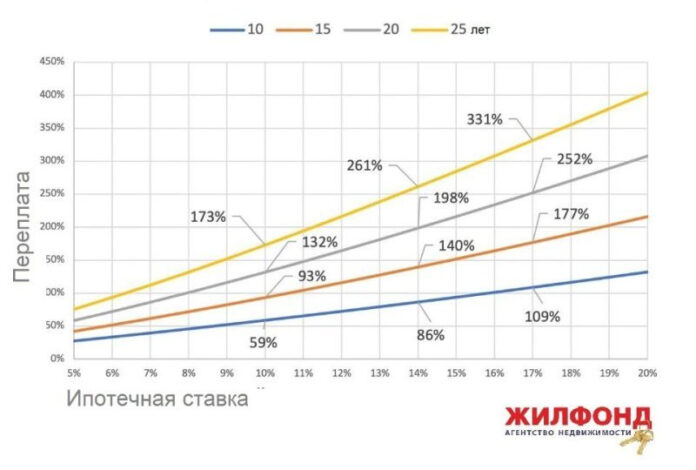

Для того, чтобы продемонстрировать как меняется процент переплаты в зависимости от уровня ипотечной ставки, аналитики компании «Жилфонд» сравнили кредиты сроком на 10, 15, 20 и 25 лет. При ставках выше 10% прирост переплаты становится более ощутимым, особенно для наиболее долгих сроков выплаты кредита. Так, например, при ипотеке на 20 лет увеличение ставки с 14% до 17% увеличивает переплату на 54%, а на 25 лет переплата увеличивается на 70%. При такой стоимости кредита его обслуживание обойдется существенно дороже арендной платы за съем аналогичной квартиры.

«Сейчас многие покупатели отложили приобретение квартиры в ипотеку и предпочли обойтись арендой или остаться в текущих жилищных условиях — за апрель число ипотечных сделок на рынке вторичной недвижимости снизилось в четыре раза, — комментирует Александр Чернокульский. — Покупать недвижимость или снимать — один из тех субъективных вопросов, который каждый решает самостоятельно, исходя из своей ситуации, потребностей, состава семьи, планов на жизнь. Но когда ипотечная ставка увеличивается на 3%, переплата по кредиту возрастает в 1,5 раза, и это серьезно влияет на решение. С новой ставкой ЦБ ипотечные ставки скорректируются в сторону уменьшения, и есть шансы, что спрос на ипотеку вернется, но пока вряд ли в том объеме, который мы видели в 2020 году. Откат к показателям спроса позапрошлого года возможен лишь в том случае, если ежемесячные выплаты по ипотечным кредитам уравняются с ценами за аренду или станут даже ниже».

Ранее «СГ» сообщала, что в апреле 2022 года объем выданных банками ипотечных средств сократился в три раза относительно марта 2022 года.